NOTA DEL EDITOR:

Mercapital de forma permanente realiza análisis a los resultados de las principales empresas que cotizan en Bolsa en Ecuador, siendo Corporación Favorita uno de los informes más leídos. Te invitamos a conocer los análisis más recientes de Corporación Favorita en este enlace.

SOLICITA INFORMACIÓN PARA NEGOCIAR ACCIONES DE CORPORACIÓN FAVORITA

El año 2020, ha traído consigo muchos cambios derivados de la pandemia. Los negocios tuvieron que adaptar muchos de sus procesos y estrategias para afrontar una dura realidad. Muchas empresas en industrias que sintieron más el impacto y que no adoptaron cambios o lo hicieron de forma muy conservadora y/o poco estructurada, sufrieron un revés duro de afrontar y tuvieron que cerrar sus negocios.

El equipo gerencial y directivo de Corporación Favorita no permitió que la compañía sea uno de esos casos. La amplia experiencia y trayectoria en el mercado los permitió implementar cambios de forma resiliente y enfrentar de la mejor forma posible la adversidad.

Corporación Favorita opera en Ecuador con varias compañías; entre estas algunas en la industria de alimentos como Supermaxi o Akí y otras en diversas industrias de consumo como Juguetón y Supersaldos, también tienen propiedad accionaria en varias empresas como la reciente adquirida en Panamá Grupo Rey, y localmente algunas como Kiwi, Bebelandia, Tatoo, Misterbooks, entre otras. Así como participación en empresas industriales y del sector inmobiliario, que generan ingresos importantes para Corporación Favorita. Para conocer todas las subsidiarias y asociadas se puede ver los Estados Financieros Auditados que se reportan anualmente a la Superintendencia de Compañías, Valores y Seguros.

Resultados del año 2020 de Corporación Favorita

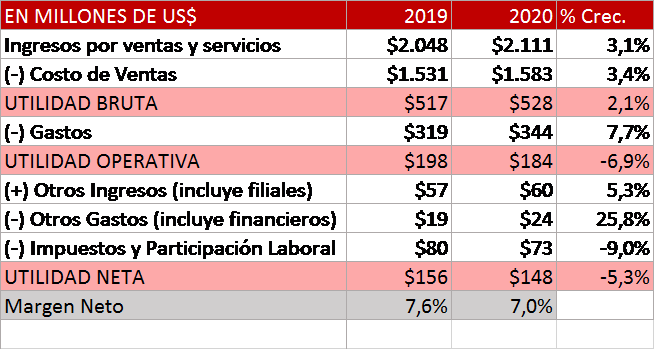

En términos financieros, el impacto es negativo, al igual que la gran mayoría de compañías en el país y el mundo. El primer semestre del 2020, donde ocurrió el mayor impacto, la utilidad neta de la compañía disminuyó 24,9%, y al cierre del año 2020, comparado a 2019, la utilidad disminuye 5.3%.

Recordemos que fue en el primer semestre donde las autoridades ejecutaron las medidas más fuertes de cuarentena y gran parte del impacto vino del cierre temporal de los establecimientos comerciales de Corporación Favorita como Juguetón y Sukasa (juguetería y artículos para el hogar), entre otras marcas comerciales que tuvieron que cerrar sus puertas durante el confinamiento que inició el 12 de marzo de 2020 el cual duró hasta fines de mayo y principios de junio, variando para cada cantón según la autorización del COE. Es decir, casi tres meses en que únicamente los sectores prioritarios podían operar y con algunas restricciones.

Para Corporación Favorita, esto significó que la cadena de suministro de alimentos pudo operar y seguir generando una continuidad que permitió en cierta forma subsidiar los negocios detenidos. Los ingresos provenientes de perecibles y abarrotes representan cerca de un 74% de los ingresos para la compañía a través de marcas como Supermaxi o Akí.

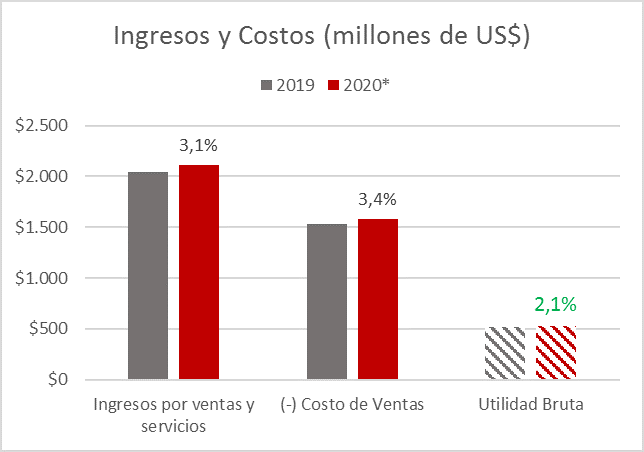

Los ingresos de Corporación Favorita, se podría pensar que disminuyeron en 2020. Esto vendría dado por una reducción en el consumo de la población, ocasionado por la pérdida de empleos debido a compañías que se vieron más afectadas y tuvieron que cerrar, desencadenó en general una reducción en los ingresos de la gran mayoría de empresas de bienes de consumo. Pero para Corporación Favorita, este no fue el caso, las ventas de hecho crecieron un 3.1%, los costos incrementan en mayor proporción, pero aun así la utilidad bruta (ventas totales – costo de ventas) crece en $11 millones, como se muestra en el gráfico No. 1.

Fuente: Superintendencia de Compañías, Elaboración: Mercapital Casa de Valores Grafico No.1

¿Por qué ocurrió esto?

La población cambió sus hábitos de consumo significativamente:

- Muchas personas que frecuentaban restaurantes durante las jornadas laborales o por falta de tiempo, se vieron en la obligación de empezar a preparar sus alimentos en casa, adquiriéndolos en supermercados. Esta tendencia se mantuvo, aunque en menor medida cuando se autorizó la apertura de restaurantes porque muchas empresas se mantenían en jornadas de trabajo no presenciales.

- Hubo cierto pánico cuando inició la pandemia y las personas buscaron abastecerse de alimentos ante el temor de que se cierren los supermercados o la cadena de abastecimiento se vea afectada.

- Gran parte de la población empezó a cuidar más su presupuesto, eliminando gastos poco necesarios y priorizando necesidades básicas, entre estas, alimentación. Por lo que, si bien los alimentos considerados suntuarios o con mayor valor agregado fueron reemplazados por alimentos menos costosos, este efecto en términos de gasto de consumo no habría tenido casi ningún efecto.

De hecho, dado que muchos de estos alimentos más baratos tienen una vida útil menos prolongada que un producto con más valor agregado, existiría una tendencia a realizar compras con mayor recurrencia, generando un beneficio a la generación de flujo y mayores ingresos.

El efecto negativo de esto se traduce a la generación de rentabilidad, donde el margen bruto (utilidad bruta / ventas totales) disminuye 0.2 puntos porcentuales a 25%. Es aparentemente un pequeño cambio, pero dado que existen gastos fijos, esta disminución como se presenta más adelante impacta en mayor medida al margen neto (utilidad neta / ventas totales)

Lo más importante es que se pudo cuidar el flujo de efectivo para permitir la continuidad de las operaciones y esta gestión permitió contribuir a que en general la cadena de alimentos del país no se vea afectada y la población pueda acceder a sus provisiones de alimentos de forma normal.

Con respecto a los gastos, como lo comunicaba Corporación Favorita en el primer semestre de 2020, se destinaron aproximadamente $9 millones a temas relacionados con la pandemia, como implementación de medidas de seguridad, también se realizaron donaciones para apoyar a las necesidades alimentarias y cuidado de salud de buena parte de la población más necesitada y brindando facilidades a su personal como transporte, capacitaciones y bonificaciones para mantener la continuidad de operaciones durante la cuarentena.

El efecto final en la utilidad neta fue una disminución de $8.26 millones, 5.3% menos que en 2019. Y 0.6 puntos porcentuales menos a nivel del margen neto.

Fuente: Superintendencia de Compañías, Elaboración: Mercapital Casa de Valores Grafico No. 2

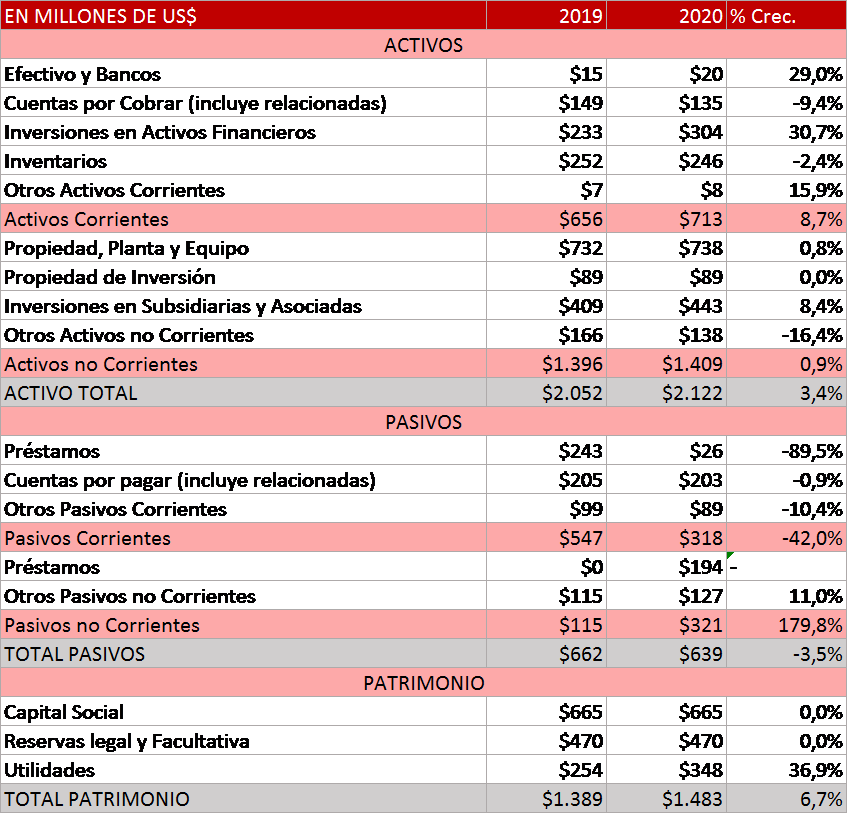

Incluimos al final de este artículo el resumen del Balance General de 2020 comparado a 2019.

Comportamiento del precio de la acción y dividendos

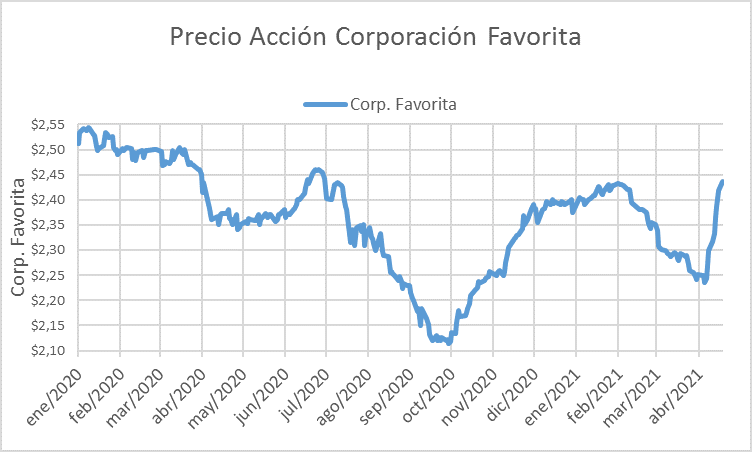

Ante la situación tal como se la veía a mediados del 2020 y como lo reportamos en nuestro análisis de ese período, el precio de la acción se ajustó hasta llegar a un mínimo de $2.05 en el 2020 el 17 de septiembre de 2020, bajando un 18.7% desde el 2 de enero de 2020 que se cotizaba a $2.52. A partir de eso, el precio volvió a subir para llegar a $2.40 al cierre de 2020, una disminución neta de 4.8%.

Fuente: Bolsa de Valores de Quito, Elaboración: Mercapital Casa de Valores Gráfico No. 3

SOLICITA INFORMACIÓN PARA NEGOCIAR ACCIONES DE CORPORACIÓN FAVORITA

Con respecto al dividendo de las utilidades del año 2019, Corporación Favorita para poder hacer el reparto requiere la aprobación de la Junta General de Accionistas que normalmente se celebra en marzo. Pero por las condiciones particulares, donde cientos de accionistas asisten anualmente a la junta y la imposibilidad de hacer una junta de forma segura ante las medidas de seguridad por la pandemia; la junta fue aplazada sin fecha definida.

Inicialmente, se dio la facilidad a los accionistas para acceder a un adelanto de flujo con acuerdo de financiamiento a través de Produbanco.

Y posteriormente, Corporación Favorita buscó de todas las formas posibles lograr un reparto de dividendos a sus accionistas; ante esto, realizando las consultas a los organismos reguladores, se pudo realizar un anticipo del dividendo sin la celebración de junta general mediante un acuerdo suscrito con cada accionista para recibir un anticipo del dividendo a prorrata de su participación en la utilidad del año en la proporción que corresponda. Así, se pudo repartir $0.0677 centavos por acción ($45 millones de la utilidad total).

Dado que no se puede hacer un anticipo mayor al 30% de la utilidad sin celebración de Junta General de Accionistas, el dividendo total a recibir de las ganancias aún no se ha definido, por lo tanto, este dividendo podría ser más y está aún pendiente de repartirse a los accionistas cuando este pueda ser definido mediante la Junta General de Accionistas. Está aún pendiente de decisión el destino del restante de la utilidad neta del 2019 que asciende aproximadamente a $111 millones.

El precio en el año 2021 se ha mantenido estable en un rango de $2.40, con una disminución de 7.4% entre febrero y marzo, pero se recupera en abril. A continuación, presentamos un análisis del precio, su relación con el desempeño de la compañía y expectativas a futuro.

Análisis del precio de la acción

Cómo habíamos concluido en nuestro análisis del primer semestre de 2020, antes de que el precio baje, las condiciones eran sugestivas de una tendencia a la baja del precio, lo cual ocurrió y tal como ocurre en la mayoría de mercados de valores con un alto dinamismo, el mercado reacciona a veces excesivamente y el precio posteriormente se reversa para llegar a un nivel razonable. Esto lo vemos en el gráfico No. 3 donde el precio baja de $2.52 en enero de 2020 a $2.05 en septiembre de 2020 y a partir de octubre que se cotizaba a un promedio de $2.13 empieza a subir para llegar a $2.39 a principios de noviembre y desde ahí se ha mantenido estable en $2.40.

La disminución observada en febrero ocurrió las semanas antes del anuncio de la compañía del anticipo de pago de dividendo correspondiente al 2020. El precio se recupera posterior a esto.

Analizamos si un ajuste de 4.8% entre enero y diciembre es suficiente y responde a los efectos en las finanzas y los resultados de Corporación Favorita. Existen muchas empresas en los países en vías de desarrollo que podrían ser comparables a Corporación favorita, pero sería difícil ser objetivos y escoger compañías con parámetros comparables, para hacerlo, por lo tanto, la comparación más efectiva es con un índice compuesto por varias empresas previamente seleccionadas.

Índice bursátil de la Industria

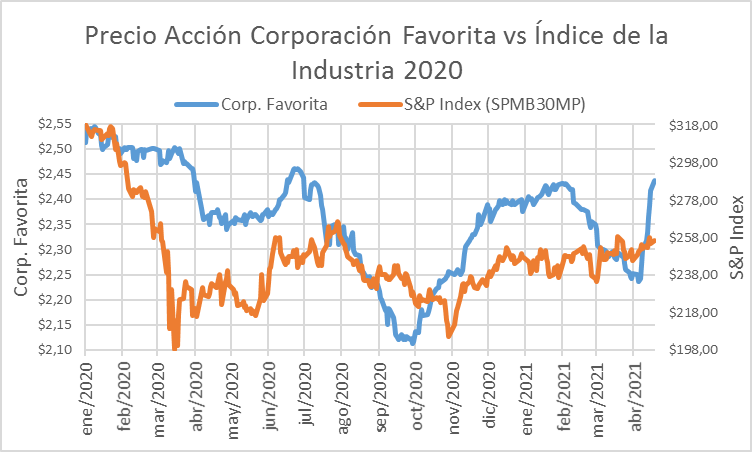

El más cercano es el índice de Standard and Poor’s “S&P Latin America Ex-Mexico BMI Consumer Staples (Sector) (MXN)” bajo su símbolo SPMB30MP, que “busca medir el desempeño de los componentes del S&P Latin America Ex-Mexico BMI clasificados en el sector de Productos de Primera Necesidad del GICS®. El índice es ponderado por capitalización de mercado ajustada al capital flotante” (spindices.com)

Fuente: Bolsa de Valores de Quito y Standard and Poor’s, Elaboración: Mercapital Casa de Valores Grafico No. 4

Las empresas que constituyen el índice no son exclusivas de productos de primera necesidad, están también supermercados que tienen una cartera de productos diversificada, operando con un modelo de negocio similar al de Corporación Favorita, por lo que este índice es un buen referente. En definitiva, en el mismo período analizado, el precio de la acción de Favorita baja un 3% mientras que el índice cae un 19%.

Vemos un comportamiento muy similar, donde el índice baja aún más aceleradamente en los primeros meses de la pandemia y se recupera ligeramente (al igual que Corp. Favorita) entre junio y agosto. Después de esto ambos disminuyen nuevamente, pero Favorita alcanza en el segundo semestre un mínimo mucho antes que el índice, y la disminución desde enero hasta el mínimo del segundo semestre es más alta para el índice (-36%) frente a -16% para Corporación Favorita.

El reparto anticipado de dividendo se dio en agosto, este no tuvo ninguna repercusión en el precio de la acción que seguía bajando hasta el mínimo a fines de septiembre. Desde aquí, la recuperación fue muy acelerada, aunque en términos porcentuales, desde el mínimo en este período hasta el valor final a la fecha analizada (19 de abril de 2021) el índice crece en mayor proporción que el precio de Corporación Favorita (25.2% el ínidice y 15.5% Corporación Favorita)

En conclusión, esta tendencia en la evolución del índice podría sugerir que sería poco probable que el precio de la acción de Corporación Favorita disminuya en el corto plazo, sin analizar una valoración de la acción.

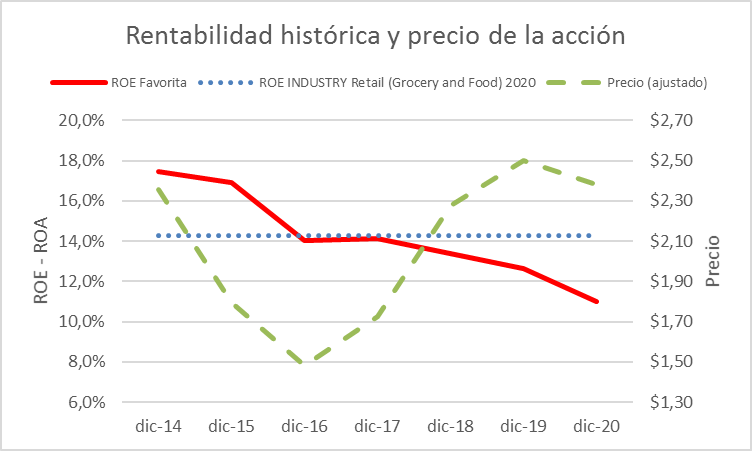

Rentabilidad vs precio de la acción

Por otro lado, en el gráfico No. 5 se ve desde 2014 un decrecimiento sostenido de los indicadores de rentabilidad y un precio de la acción que no sigue esta tendencia. Para 2020, el ROE se ubica por debajo del promedio del ROE de empresas que cotizan en bolsa de mercados emergentes de la industria de comercio minorista de alimentos según la información de A. Damodaran de la NYSU.

Fuente: Bolsa de Valores de Quito, NYSU y Superintendencia de Compañías, Elaboración: Mercapital Casa de Valores

Gráfico No. 5

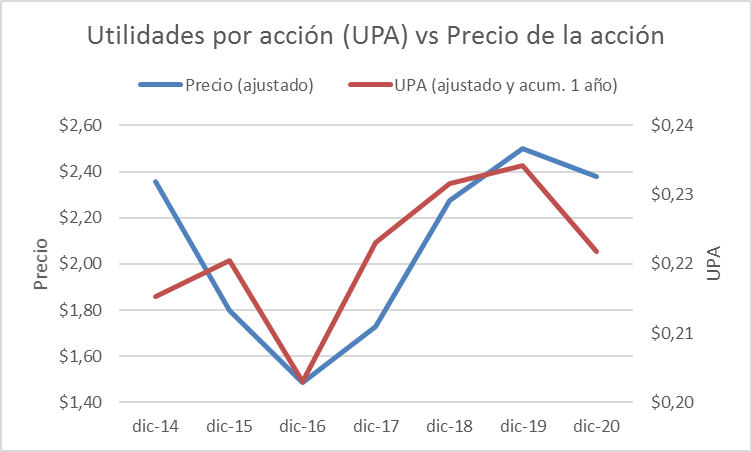

Utilidad por acción

En el gráfico No. 6 a continuación se muestra la utilidad por acción comparada a años anteriores, es un buen referente para tener una idea del nivel de dividendo que se podría obtener de la utilidad en cada año. Además, este es un indicador inmediato de un precio teórico de la acción dado un nivel de rentabilidad requerido.

Fuente: Bolsa de Valores de Quito y Superintendencia de Compañías, Elaboración: Mercapital Casa de Valores

Gráfico No. 6

Hay que recordar que está pendiente la decisión del destino de una parte de las utilidades del año 2019 que asciende a cerca de $111 millones y también que en el año 2020 no se realizó la capitalización de una parte de las utilidades como se hace todos los años por la imposibilidad de celebrar la junta general que lo apruebe. Es así que el número de acciones se mantiene igual que el año anterior por lo que no existe una dilución de las utilidades al igual que años anteriores. Aun así, la utilidad por acción creció entre 2014 y 2019 un acumulado de 8.8% y para 2020 baja a $0.2218 por acción (-5.3% frente a 2019).

Dividendo del ejercicio 2020

Mediante un comunicado el 7 de abril, Corporación Favorita anunció el valor a repartir de dividendo mediante la suscripción de un acuerdo con los accionistas a prorrata de la participación que cada accionista mantiene en el capital social de la compañía hasta el 30 de abril del 2021. El valor total a repartir es de $50’000.000 que corresponde a $0.075 centavos por acción. Como no ha sido aún celebrada una junta general, estarían pendientes de decidir su destino $97.5 millones de la utilidad neta.

Valoración de la acción

Ciertamente, para estimar el precio real de la acción, lo ideal es hacer una valoración basada en flujos proyectados y al ser un año muy complejo de estimar proyecciones, sería una valoración demasiado subjetiva por lo que no presentaremos una valoración del precio. Pero si deseas hacer un análisis más profundo, puedes encontrar una guía para hacer una valoración en este artículo.

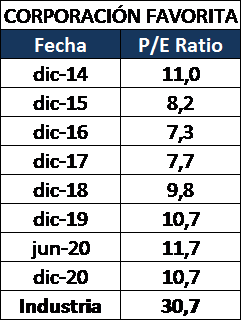

Presentamos un análisis de valoración por múltiplos comparativos, que pueden dar un indicio de qué tan lejos o cerca está la valoración de Corporación Favorita frente a otras empresas similares. En este caso, lo hacemos frente al promedio del múltiplo de la industria de venta al detalle de abarrotes y alimentos en mercados emergentes. Estos son provistos por A. Damodaran, profesor e investigador financiero en Stern School of Business de la Universidad de Nueva York.

Fuente: Bolsa de Valores de Quito, NYSU y Superintendencia de Compañías, Elaboración: Mercapital Casa de Valores

Grafico No. 7

El gráfico No. 7 quiere decir que, en la industria, el valor de las acciones con respecto a las ganancias es más alto que el de Corporación Favorita. Tomamos el “P/E forward” porque, a valores corrientes, los índices se han visto afectados por la pandemia y podrían ser inconsistentes con la realidad.

En definitiva, Corporación Favorita tiene un potencial de que incremente su valoración y llegar al menos al promedio de la industria. Hay que recordar que la inversión realizada en Panamá, trajo el último par de años altos gastos relacionados a esto como los intereses del financiamiento de la adquisición, la adquisición de Grupo Rey puede dar buenos resultados en el largo plazo.

Nuestra perspectiva macroeconómica y política para 2021

Además de una pandemia sin precedentes, para 2021 el Ecuador atraviesa un cambio de gobierno e independientemente del candidato electo, este tendrá en sus manos un gran reto para solventar los problemas económicos existentes antes del 2020, agravados por las repercusiones en la economía que trajo el COVID-19.

Por otro lado, la liquidez y solidez de la banca se mantiene en buenos niveles y el crédito que venía decreciendo mensualmente entre marzo y agosto de 2020, empieza a crecer progresivamente desde septiembre; y en diciembre, los depósitos crecen cerca de un 5%, en gran parte por los desembolsos del FMI por cerca de $4.000 millones.

Ciertamente, la banca debe precautelar los depósitos del público que, ante un aumento de la morosidad inevitable, producto en mayor medida por el desempleo generalizado, no se verá una colocación de créditos en la misma medida que han incrementado los depósitos, pero si se podría observar medidas menos restrictivas de la banca para colocar créditos en el sector productivo frente a lo observado durante el 2020.

Esto daría cierto alivio al circulante en la economía y con una buena gestión pública, mejorar los índices de empleo, reactivando el consumo. Además, con la vacuna contra el COVID-19, la inmunización empezará a ocurrir durante este año y el siguiente y las restricciones podrían ser cada vez más flexibles, permitiendo la reactivación de sectores que hasta el momento no han podido continuar con sus operaciones normales.

Anexo Balance General 2020 Corporación Favorita

Fuente: Superintendencia de Compañías, Elaboración: Mercapital Casa de Valores

Grafico No. 8

Información para negociar Acciones de Corporación Favorita

¿ERES ACCIONISTA DE CORPORACIÓN FAVORITA Y DESEAS RECIBIR ASESORIA OPORTUNA PARA PROTEGER TU PATRIMONIO?: Los accionistas de Corporación Favorita que NO conocen la Casa de Valores que los debe asesorar y en la cual están actualmente asignadas sus acciones (es un requisito obligatorio), los invitamos a considerar a Mercapital Casa de Valores como su asesor bursátil, un trámite que no tiene costo y se lo realiza de forma casi inmediata (con su consentimiento previo), será un placer recibirlos en nuestros portafolios y puedan recibir beneficios que hoy no reciben. Haz clic aquí o en el botón anterior para inscribirte y te contactaremos.

Nota:

Originalmente este artículo publicado el 27 de enero de 2021 contenía un análisis en base las cifras preliminares no auditadas de Corporación Favorita obtenidas del sistema de la Superintendencia de Compañías, Valores y Seguros.

Ha sido actualizado en abril de 2020 con las cifras financieras auditadas y los precios de la acción hasta la fecha de análisis.

Comentarios recientes