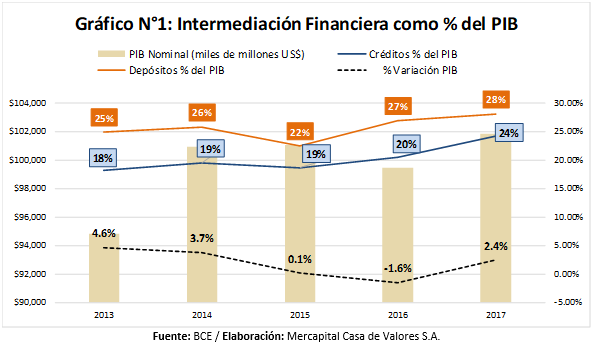

No es novedad mencionar que hasta el año 2014 la economía ecuatoriana se mantuvo creciendo (3.7% frente al 2013) y que el año 2015 el PIB empezó a mostrar un comportamiento contractivo (creció apenas 0.1% respecto al 2014). Lo que sí causa sorpresa, es que a pesar de la recesión económica del país del año 2016 (caída del PIB de 1.6% frente al 2015), la liquidez del sistema, medida en términos de los depósitos bancarios y su posterior colocación a través de créditos, mantuvo su tendencia alcista. El siguiente gráfico, revela de forma clara este hecho; en él, se puede apreciar que tanto en el 2016 (año recesivo) como el 2017 (año de aparente recuperación) la participación de la cartera comercial dentro del PIB, se mantuvo creciendo, en concordancia con un similar comportamiento de sus cuenta ahorristas.

No es novedad mencionar que hasta el año 2014 la economía ecuatoriana se mantuvo creciendo (3.7% frente al 2013) y que el año 2015 el PIB empezó a mostrar un comportamiento contractivo (creció apenas 0.1% respecto al 2014). Lo que sí causa sorpresa, es que a pesar de la recesión económica del país del año 2016 (caída del PIB de 1.6% frente al 2015), la liquidez del sistema, medida en términos de los depósitos bancarios y su posterior colocación a través de créditos, mantuvo su tendencia alcista. El siguiente gráfico, revela de forma clara este hecho; en él, se puede apreciar que tanto en el 2016 (año recesivo) como el 2017 (año de aparente recuperación) la participación de la cartera comercial dentro del PIB, se mantuvo creciendo, en concordancia con un similar comportamiento de sus cuenta ahorristas.

Todos sabemos que los principales actores de todo sistema financiero son las entidades bancarias, cuya principal función se relaciona con la denominada “intermediación financiera”. Este concepto abarca un sencillo proceso: captar dinero de clientes (a través de cuentas de ahorro, cuentas corrientes, pólizas, etc) y por esta captación el banco reconoce una tasa de interés (llamada Tasa Pasiva) para posteriormente direccionar ese dinero a otros clientes, por medio de préstamos (de consumo, corporativos, pymes, etc) y, como es lógico, por esta actividad cobra así mismo una tasa de interés (llamada Tasa Activa).

Generalmente, la Tasa Activa es mayor que la tasa Pasiva, y, por tanto, en ese “margen” se encuentra la ganancia del banco. Con este antecedente, tiene mucho sentido pensar que ambas variables, depósitos y créditos, vayan en una misma dirección, puesto que son dependientes entre sí, y tal como lo muestra el gráfico que antecede, este comportamiento se cumple en cada uno de los años analizados (2013 al 2017). Ahora bien, profundicemos el análisis y centrémonos únicamente en los últimos tres años; para ser más claros en la explicación, utilizaremos el siguiente esquema:

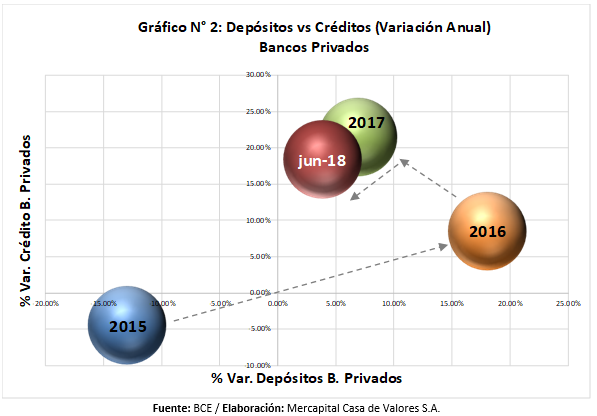

En el 2015, como vimos, al ser un año en el que la economía dio muestras de contracción, la relación entre créditos y depósitos indica una reducción, pero mantiene su comportamiento proporcional, es decir, hubo una reducción del dinero que los bancos captaron de sus clientes (-12.9%), y consecuentemente los créditos otorgados también fueron menores (-4.5%).

En el 2016 por su parte, a pesar de ser un año en el que la economía decreció, el volumen de depósitos aumentó (+18%) y por ende los bancos tuvieron recursos suficientes para ofertar créditos (+8.5%).

La misma lógica se repite en el 2017, sin embargo, se empieza a vislumbrar un punto de inflexión. Como lo muestra el gráfico, la cartera bruta de los bancos crece aún más que en el 2016 (21.5%) a pesar de que los depósitos empiezan a crecer a una velocidad más baja (+7%). Y esto es un hecho que claramente lo pudimos sentir en la economía; la línea de créditos (especialmente en los sectores consumo y corporativo) tuvo un gran dinamismo a tal punto que, en este período, muchas personas (naturales y jurídicas) vieron un escenario favorable para obtener un crédito y financiar sus actividades de forma ágil y en condiciones altamente favorables (es decir, tasas de interés bajas).

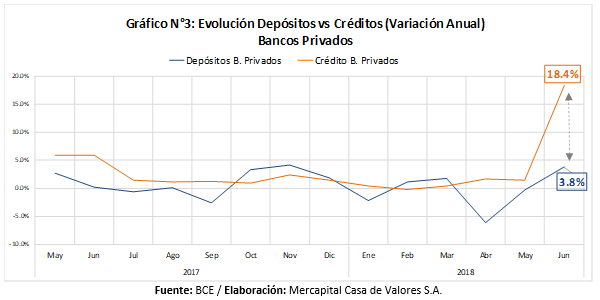

Habíamos dicho que en el 2017 se empezaba a vislumbrar un punto de inflexión; efectivamente lo fue, y para el presente ejercicio (al menos para el primer semestre) el comportamiento “lógico” entre créditos vs depósitos se rompe. Como lo indica la circunferencia roja en el gráfico anterior, el nivel de créditos aún mantiene una ratio de crecimiento elevado (+18.4%) aún en medio de una coyuntura en donde los depositantes apenas han incrementado sus recursos en los bancos en un +3%.

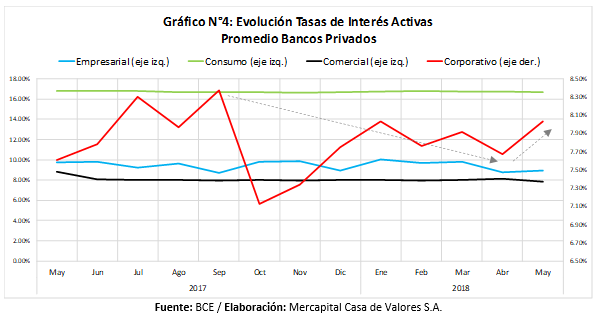

Como se puede apreciar, es en el mes de abril del presente año en donde empieza a darse esta “ruptura” misma que se hace más evidente en junio. Paralelamente, pensemos en las tasas de interés, que, en definitiva, representan el costo de la liquidez. Considerando los años en donde, como hemos visto, la liquidez del sistema financiero reflejaba una fluidez de recursos captados y colocados, los costos (tasas activas explicadas previamente) de los préstamos otorgados especialmente los del segmento corporativo (es decir empresas con ventas por sobre los US$ 5 millones anuales) se han reducido tal como consta en el siguiente gráfico:

En el gráfico se observa con claridad, que las tasas de interés del segmento corporativo son las de mayor volatilidad si las comparamos con las de los otros segmentos que mayor peso tienen dentro de la cartera bruta total (empresarial, consumo y comercial) y su tendencia ha sido a la baja entre el último trimestre del año 2017 y primero del 2018.

Ahora bien, habíamos observado un punto de inflexión en la relación entre cartera y depósitos, pero eso no queda ahí, vemos el mismo parámetro conductual en las tasas de interés, y al menos a partir de mayo de 2018, las tasas de interés empiezan a crecer. Si atamos cabos, podríamos concluir que este comportamiento no está nada alejado de la realidad. Nos encontramos en una coyuntura en la que el nivel de depósitos se ha reducido y no necesariamente por que exista desconfianza del sistema financiero del país, sino porque, entre otras razones probables, el consumidor ve la necesidad de extraer sus recursos del banco y tenerlos disponibles en lugar de colocarlos a un plazo fijo (como ahorro); este es, en definitiva, el detonante para que paulatinamente las entidades financieras se vean forzadas a restringir el crédito. ¿Es lógico no? No es nada sostenible que los bancos mantengan el mismo nivel de créditos si captan cada vez menos recursos. Y no sólo eso, sino que se prevé que la corriente crediticia no sólo sea menor, sino que, tal como muestra la tendencia, traiga consigo un incremento en las tasas de interés.

En otras palabras, de mantenerse el escenario actual, en donde la liquidez da muestras de contracción, el acceso al financiamiento bancario no sólo que no será tan ágil como hemos estado acostumbrados, sino que será, muy probablemente, más costoso. El tiempo de duración de este escenario (que en lo más mínimo pretende ser alarmante, sino que refleja la realidad del sector) va a depender de varios factores; todos ellos resumidos en la capacidad que tendrá el Ecuador por generar liquidez, y esto se dará siempre y cuando las políticas de las autoridades económicas estén enfocadas en lograr este objetivo, y para conocer estas políticas, te invitamos a visitar el siguiente blog (Ya estamos a medio año… ¿cómo está la economía del Ecuador?)

Mantente al tanto de novedades y temas de interés del mercado de valores ecuatoriano.

Comentarios recientes